.jpg)

Уряд і парламентська більшість анонсували проведення пенсійної реформи. Це вже четверта спроба. Попередні виродилися в латання дірок, нічого не змінюючи по суті. Чи вдасться тепер провести реформу і якою вона може бути?

Національний колорит глобального тупика

Солідарна пенсійна система прекрасно працювала на початку XX століття, коли кількість працюючих суттєво перевищувала кількість пенсіонерів. В результаті сплата порівняно невеликого податку давала платнику гарантію забезпеченої старості. Угода була вигідною і не викликала протестів.

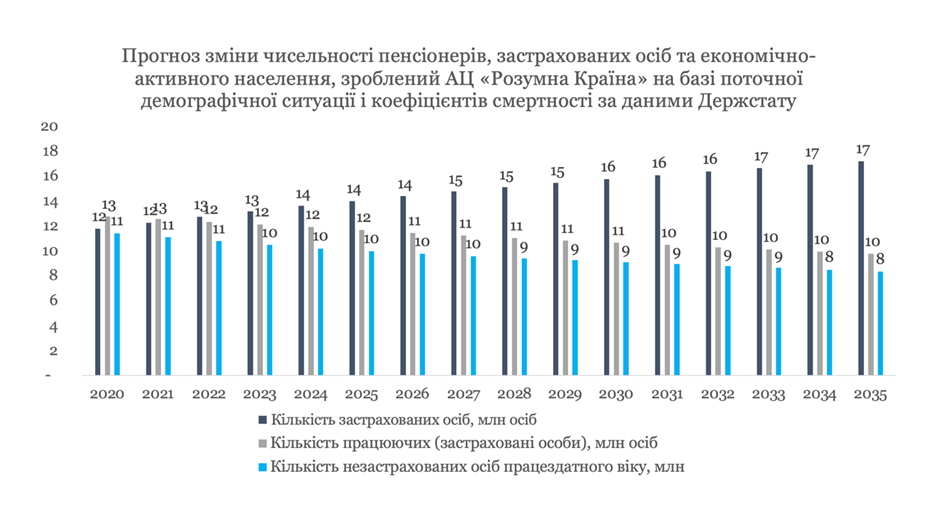

Демографічна зрушення, які відбулись з тих пір, — зростання числа пенсіонерів, тривалості життя на пенсії і скорочення числа працюючих, — все докорінно змінив. Податок став доволі великим. При цьому все, що система може гарантувати платнику податків, це те, що, будучи на пенсії, він отримає менше, ніж заплатив, поки працював, тому що співвідношення працівників до пенсіонерів продовжує падати.

За таких умов раціональною і одночасно антисоціальною та опортуністичною стратегією забезпечення своєї старості стає ухилення від сплати податків і самостійне накопичення коштів на старість. В Україні це частково стримується низькою доступністю інструментів для довгострокового накопичення, крім інвестицій в придбання/будівництво нерухомості. Однак, ситуація змінюється, причому саме найбільш забезпеченим і молодим, найпростіше отримати доступ до хороших інструментів пенсійних накопичень, наприклад, до інвестицій в іноземні індексні фонди.

Фактично, сформувалася класична система з позитивним зворотним зв’язком — чим більшим стає дисбаланс особистих вигод і втрат від участі в солідарній пенсійній системі, тим сильніше зростає мотивація ухилятися і саме ухилення від сплати ЄСВ та ПДФО. Падіння ж їх сплати ще більше підсилює дисбаланс. Проблема таких систем в тому, що після проходження певної критичної точки, визначити яку зазвичай не вдається, система різко колапсує і повністю руйнується.

Однак, навіть якщо не враховувати названий ефект, а припустити, що ситуація буде розвиватися лінійно і збирання ЄСВ буде залишатися на поточному рівні, ми все одно приходимо до того, що крах солідарної пенсійної системи неминучий.

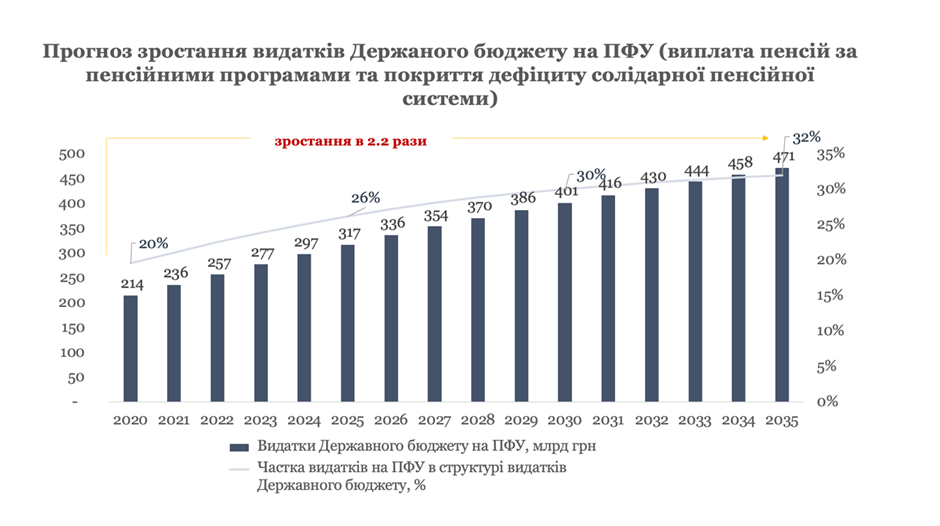

Або держава буде все далі нарощувати вливання в Пенсійний фонд з державного бюджету, який і так тріщить по швах, або вже до 2027 року всі пенсіонери отримуватимуть лише мінімальну пенсію.

Чи є світло в кінці тунелю?

Що можна зробити, щоб запобігти краху системи пенсійного забезпечення? Рецептів два.

Перший — збільшити кількість платників податку солідарності з людьми похилого покоління, в Україні це єдиний соціальний внесок (ЄСВ). У розвинених країнах це може бути досягнуто за рахунок стимулювання трудової імміграції молодого контингенту з бідніших країн. Однак, цей рецепт навряд чи підходить Україні — ми самі виступаємо донорами робочої сили для розвинених країн.

Зате у нас залишається інший ресурс — залучення до легальної виробничої діяльності мільйонів наших громадян працездатного віку, які зараз офіційно не працюють і ЄСВ не сплачують. Однак, для цього потрібно створювати нові робочі місця, а, значить, забезпечити динамічне зростання економіки. Вирішити це завдання бралися всі українські уряди, але нікому до цих пір цього зробити не вдалося.

Другий рецепт — більше не покладатися на солідарну систему, змирившись з її неминучим крахом і самим накопичувати собі на старість. А це означає, що нам потрібно більше зберігати. За рівнем накопичень Україна відстає як від розвинених, так і від країн, що розвиваються, перебуваючи на рівні бідних і стагнуючих. Рівень валового накопичення капіталу України є невисоким — 13% ВВП. У той же час, за даними Світового банку, рівень валових накопичень в Китаї в 2019 році склав 43% від ВВП. При цьому, ми маємо не тільки низький рівень валового накопичення капіталу, а й надзвичайно низький рівень накопичень домогосподарств — з 2015 по 2018 роки він знаходиться в середньому на рівні 1.5% від доходів домогосподарств, а в 2019 досяг від'ємного значення -4%.

Для порівняння, за даними Організації економічної співпраці та розвитку (ОЕСР), середній рівень накопичень домогосподарств в 2019 році по країнах ЄС становив 6.2%, в США — 8%. Китайські домогосподарства в 2016 році відкладали більше 36% своїх доходів.

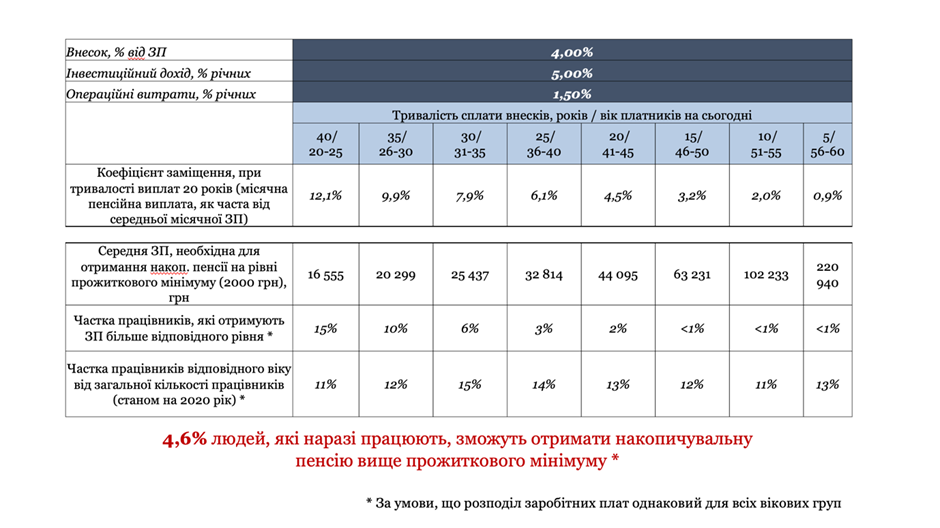

Здавалося б, рецепт очевидний — необхідно вводити накопичувальні пенсії, це забезпечить і старість, і зростання економіки. Однак, проблема в тому, що аби людина з трудовим стажем 40 років могла розраховувати на виплату накопичувальної пенсії в розмірі 40% від його зарплати при виході на пенсію, при середньому часу дожиття на пенсії 20 років, їй потрібно відкладати близько 20% свого заробітку.

Що ж пропонує нам уряд? Накопичувати 4% від свого заробітку: відщеплюючи 2% від ПДФО і 2% від ЄСВ. При такому рівні накопичень не більше 5% учасників системи зможуть розраховувати на накопичувальну пенсію вище прожиткового мінімуму, а коефіцієнт заміщення — відношення накопичувальної пенсії до зарплати — не перевищить 12% навіть для наймолодших українців, які будуть накопичувати 40 років.

Зауважимо, що це дуже важке для уряду рішення, тому що за накопичення платить бюджет, а, значить, необхідно буде скорочувати інші бюджетні витрати. Однак, в іншому випадку — збільшенні податкового навантаження на бізнес — ми отримаємо падіння конкурентоспроможності національної економіки. Та й зростання рівня валових накопичень теж не відбудеться, адже накопичення домогосподарств збільшаться на величину скорочення накопичень бізнесу.

Очевидно, що така реформа знову не зможе вирішити проблему кризи солідарної пенсійної системи, що насувається, забезпечивши істотне число українських громадян задовільною накопичувальною пенсією.

Можливо, вихід у тому, щоб змусити всіх українців накопичувати не 4%, а 20% або 30% від своїх доходів, за рахунок скорочення споживання? Так працівники накопичать достатні суми на старість, а рівень накопичення капіталу в Україні почне зростати, тим самим забезпечивши наздоганяюче зростання? Проблема в тому, що при середній зарплаті у 12 тис. грн це практично неможливо — більшість українців просто не можуть собі дозволити стільки відкладати: їм не вистачає на життя тут і зараз.

Що залишається?

Збільшити податкове навантаження на бізнес? Отримаємо падіння конкурентоспроможності національної економіки і скорочення інвестицій з боку бізнесу. В результаті — скорочення ВВП і, в підсумку, податкових надходжень.

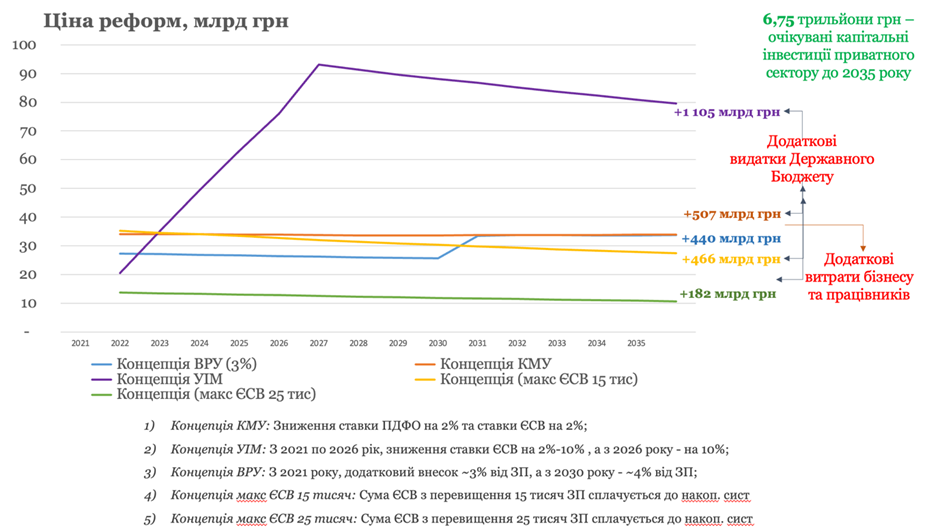

Збільшити відсоток відрахувань на накопичувальну пенсію за рахунок бюджету? При цьому сподіватися на те, що стимульоване пенсійними накопиченнями економічне зростання дозволить компенсувати відповідний втрати. З такими пропозиціями виступає Український інститут майбутнього. Однак постає питання: чи можливо скоротити на відповідну суму видатки бюджету або позичити необхідні кошти на зовнішніх ринках? Якщо держава буде займати їх усередині країни, пенсійні інвестиції підуть на викуп державних цінних паперів, держборг збільшиться, а економіка залишиться без додаткових інвестицій.

Спонукати накопичувати тих, хто може собі це дозволити? Наприклад, давши право платникам податків направляти на накопичення весь ЄСВ, що сплачується з доходів вище певної межі, наприклад, 15 або 25 тис. грн за умови, що вони додатково внесуть якусь суму за рахунок власних доходів.

У цьому випадку ми дійсно можемо отримати зростання накопичення капіталу за рахунок скорочення споживання найзаможніших українців і виведення з тіні частини їх доходів. А також створити групу громадян, які зможуть самі себе забезпечити, і не будуть претендувати на виплату пенсії із солідарної системи. Подібну ідею пропонував розглянути один з авторів законопроекту про податок на виведений капітал Олександр Шемяткін, а тепер пропонує Аналітичний центр «Розумна країна».

Очевидно, що кожен із запропонованих варіантів має високу фінансову і політичну ціну. Що, власне, і пояснює, чому в Україні досі ніхто не зміг провести справжньої пенсійної реформи. Чи вдасться її провести цього разу? Можливо, так — аж надто близько ми підійшли до краю пенсійної безодні.

Понеділок, 1 лютого 2021